ついに新NISAが始まりました。

新NISAを利用する際に、インカムゲインとキャピタルゲインのどちらを優先するかは話題になることがあります。

どちらにも魅力があり、悩みますね。

しかし、資産形成期に該当する方にはキャピタルゲインを優先した方が良いと考えます。

今回はインカムゲインとキャピタルゲインの違いとどちらを選ぶべきかを考えていきます。

結論として

資産形成期はキャピタルゲイン優先、現在の支出を優先したい方はインカムゲイン優先となります。

インカムゲインとキャピタルゲイン

インカムゲインとキャピタルゲインという言葉は聞きなれない方もいるかもしれません。

インカムゲインの代表例は配当です。

株式を持っていることで定期的に得られます。

例えば所有株式100万円で年間4%の配当がある場合

毎年4万円のインカムゲインとなります。

キャピタルゲインの代表例は売却益です。

例えば株式を100万円で買い、150万円で売った場合

差額の50万円がキャピタルゲインとなります。

インカムゲインとキャピタルゲインの大きな差は

キャピタルゲインは株式を売らないと利益がでません。

一方インカムゲインは株式を売らずに利益を得ることができます。

インカムゲインは不労所得とも言われます。

資産形成期にはキャピタルゲインを優先

インカムゲインとキャピタルゲインともに大きな魅力があります。

しかし、資産形成期にはキャピタルゲインを優先した方が良いと考えます。

その理由は2つあります。

①配当再投資による利益拡大

②税金の繰延効果

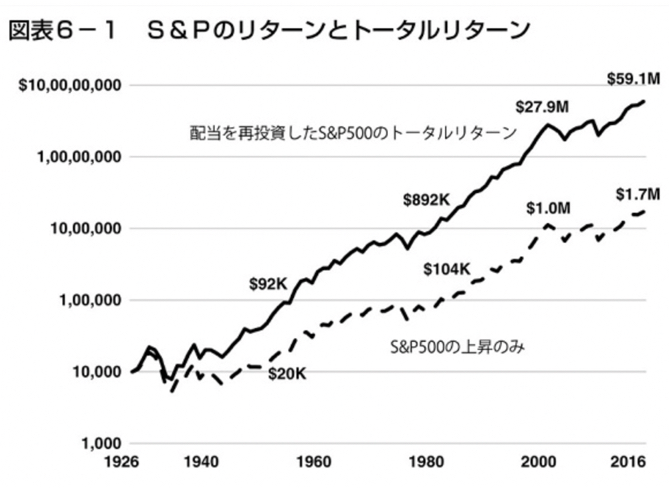

配当を再投資するかしないかで将来の運用利益に大きな差が出ると言われています。

出所 ジョン•C•ボーグル

インデックス投資は勝者のゲーム

上記を見ると配当再投資の有効性は明確です。

配当を再投資することで投資元本が増えます。

投資元本が増え、複利がより働くことで利益は大きくなります。

インカムゲインは配当であり、再投資するには手動で投資設定をしなければならないことが大半です。

加えて、配当には約20%の税金がかかります。

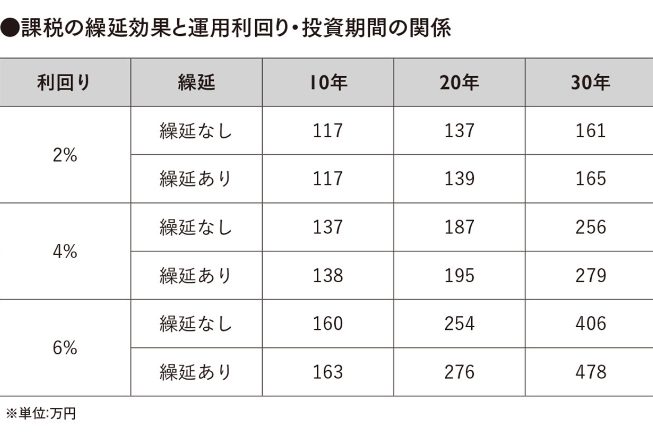

出所 穂高唯希

本気でFIREをめざす人のための資産形成入門

税金の繰延効果は期間が長くなる程大きな差が出ます。

キャピタルゲインが主な投資信託の場合は

自動的に配当を再投資し、税金は生じずに、

株価の上昇という形で反映されます。

配当再投資と税金の繰延効果の視点でみると

資産形成期に該当する方にはキャピタルゲインを

優先した方が資産形成が円滑に進むと言えそうです。

この視点で考えると

新NISAではETFではなく投資信託の方が有効であるとも言えます。

ETFは配当があり、投資信託(再配当型)は配当がないためです。

現在の支出に使いたい方はインカムゲインを優先

新NISA口座は非課税口座であり、配当には税金はかかりません。

よって、資産形成が終了している方や現在の支出を優先したい方にとっては新NISAで高配当株や高配当ETFを選択する戦略は有りだと考えます。

あなたがどのステージにいて、何を優先するかによってインカムゲインとキャピタルゲインの優先度は変わると考えます。

私の場合

資産形成期であり、キャピタルゲイン優先で新NISAを利用しています。

投資対象は全世界株式と全米株式の投資信託を選択しました。

現在の支出は給与所得で賄えているため、

現在はインカムゲインよりもキャピタルゲインを優先しています。

まとめ

新NISAにおけるインカムゲインとキャピタルゲインの優先度を検討してみました。

資産形成期の方はキャピタルゲイン優先、

現在の支出に使いたい方はインカムゲイン優先

が合理的であると考えます。

インカムゲインとキャピタルゲインの優先度は目的や資産状況によって異なるため、あなたに適した選択をすることが重要と考えます。

クリック応援していただけると毎日のブログ更新の励みになります!