インデックス投資を行う場合

長期、分散、低コスト

の3つが重要になります。

分散というと世界株や米国株という印象がありますね。

では、株式以外にも分散する効果はどうでしょうか?

投資信託ではバランスファンドが該当します。

今回は株式以外の資産クラスへの分散の有効性について検討します。

結論として

資産形成期は株式での分散でOK、資産形成終了期で

資産が多い方は他資産へも分散が望ましいです。

分散のメリットとデメリット

分散のメリットはリスクの軽減です。

投資の世界の格言に

卵を1つのカゴに盛るな

があります。

個別株などで集中投資をして、倒産した場合

資産価値が0になります。

こういった事態を避けるためには分散が有効になります。

一方、分散のデメリットは運用利益(リターン)が低下することです。

大半の方が分散投資をする場合

インデックス型投資信託やETFを利用すると思います。

インデックス型投資信託やETFは様々な企業のパッケージ商品であり、業績の良い企業もあれば悪い企業もあります。

そのため、リターンは集中投資と比べると低くなる可能性があります。

リスクを取ればリターンが高まるように

リスクとリターンは両立するのが難しい

トレードオフの関係にあると言えます。

バランスファンドVS全世界株式

株式以外の資産に分散されたバランスファンドと

全世界の株式に分散されたファンドの比較をしてみます。

バランスファンドは

国内、先進国、新興国の株式と債券で6

先進国と国内のリートで2の合計8資産となります。

比較対象は

バランスファンドはeMAXISSlim バランス(8資産均等型)

全世界株式はeMAXISSlim 全世界株式(オルカン)

出所 マネックス証券 ファンド比較

チャートを比較すると同じような動き方をしていることがわかります。

だだし、全世界株式の方が運用利益は明確に良いです。

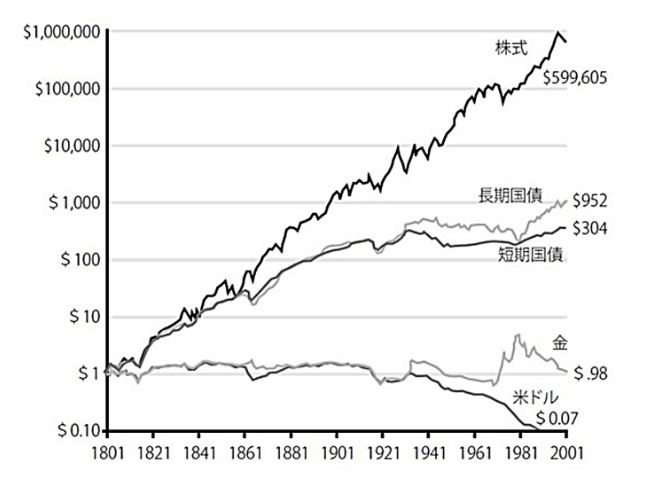

株式が各資産クラスで最も資産価値が上がりやすいのは明確な事実です。

出所 株式投資の未来 ジェレミーシーゲル

一方で、下落率はバランスファンドの方が少ないです。

よって、他資産クラスに分散するとリターンとともにリスクを下げる効果がある程度得られると言えそうです。

大半の方は株式の分散のみでOK

上記の結果をみると資産形成期の方であれば

株式内での分散で良いと言えそうです。

資産形成期はリスクを取ってリターンを得ることが重要であるからです。

リスクの調整は多資産クラスへの分散よりもリスク許容度に応じて行うのが良いと考えます。

一方、資産形成期を終え、資産が潤沢な方にとっては他資産クラスへの分散はリスクを下げつつ、

リターンを得られるという面で合理的と言えます。

まとめ

今回は株式以外への分散について検討しました。

株式以外はの資産クラスへの分散はリスクとリターンを下がる可能性があります。

資産形成期の方は株式内での分散、資産形成終了期の方は株式以外の他資産クラスへの分散が一案となると考えます。

クリック応援していただけると毎日のブログ更新の励みになります!